本レポートは、2021年9月に内容を更新しています。

1.「換価分割」と「代償分割」

例えば、不動産のみが相続財産で、相続人が長女と次女だったとします。

二人ともその不動産を必要としていないような場合は、その不動産を売却して売却代金を二人で分割するケースがあります。

このような時、税務上は「換価分割」という方法と「代償分割」という方法の2つの分割方法が考えられます。

「換価分割」とは、一旦その不動産を長女と次女が共有で相続して、その後売却する方法です。この場合は、売却代金が長女と次女に均等に配分されることにより、分割が終了となります。

「代償分割」とは、その不動産の全部をたとえば長女が相続します。そのままでは次女の取り分が無いため、不動産の時価の半額相当額を長女から次女に「代償金」として支払う旨を遺産分割協議書に記載します。その後、長女は不動産を売却し、売却代金の中から「代償金」を次女に支払う事により分割が終了します。

いずれの方法も税法上認められおり、最終的に長女次女ともに、同額の財産を手にすることができ、原則として相続税も長女次女が均等に負担する事となります。

2.土地の譲渡に係る「譲渡所得税」の取扱い

土地を売却して、利益が出る場合は利益に対して譲渡所得税等(通常約20%)が課税されます。土地の売却価額が5,000万円で土地の取得費が1,000万円とすると次のとおり税金が発生します。(便宜上、譲渡経費は0円と仮定します。)

算式: 5,000万円[売却代金] ― 1,000万円[取得費] = 4,000万円[譲渡所得]

4,000万円[譲渡所得] × 20%[税率] = 800万円[譲渡所得税等]

5,000万円[売却代金] ― 800万円[譲渡所得税等] = 4,200万円[手残り総額]

このケースにおいて、「換価分割」による分割を選択した場合は、長女と次女が上記の半額ずつの確定申告をする事となり、税金も半分の400万円ずつを支払う事となります。

長女次女ともに売却代金取り分の2,500万円から400万円ずつ税金を支払うため、手残りは二人とも2,100万円となります。

これに対し「代償分割」を選択した場合は、総額5,000万円について長女のみが確定申告をして、長女のみが800万円全額納付する事となります。しかし、分割については「代償金」として、長女から次女に2,100万円を支払えば、結局手残りは二人とも2,100万円ずつとなり問題は起こりません。

譲渡所得税についても確定申告の手間を除けば、原則として「換価分割」でも「代償分割」でも特に問題は発生しないと言えます。

しかし、「相続税の取得費加算の特例」や「自宅の3000万円控除特例」「空き家の3000万円控除特例」などの減税特例の適用がある場合は、特例を使える人・使えない人が出てくるため、誰が相続して売却するかで、最終的な手残り金額が変動する可能性があります。この場合は、慎重に検討する必要があるのでご注意ください。

3.その他の換価分割と代償分割の有利不利

それでは、社会保険料への影響はどうでしょうか?

国民健康保険料(事業者等が加入)は、前年の「所得」に応じて計算されるため不動産譲渡所得が発生すると連動して保険料も増加します。

これに対してサラリーマンの支払う保険料は、「給与の額」に応じて計算されるため不動産譲渡所得が発生しても保険料に変動はありません。

仮に上記のケースで長女がサラリーマンで次女が国民健康保険加入者の場合は、「換価分割」「代償分割」で翌年の保険料に差が出てきます。

「換価分割」の場合は、長女はサラリーマンの為、譲渡所得が発生しても保険料に影響はありません。しかし次女は国民健康保険のため、多額の保険料(最大約80万円~約90万円)が発生する事になります。

注)次女がサラリーマンである夫の扶養に入っている場合は、加入している保険組合により取扱いが異なります。保険組合が譲渡収入を臨時収入として扶養判定に含めない場合は、継続して扶養扱いとなり保険料に影響はありません。譲渡収入を扶養判定に含める場合は、扶養から外れて一時的に国民健康保険料を支払うことになります。

これに対し、「代償分割」の場合は長女はサラリーマンですので、やはり保険料に影響は出ません。そして次女も「代償金」をもらっただけで、譲渡所得は発生していない為、保険料に影響はないこととなります。

4.まとめ

不動産を売却時には多額の資金のやり取りが発生します。

少しの工夫で手残り金額が大きく変動する可能性は十分ありますので、その際は是非専門家を交えて検討されることをお勧めします。

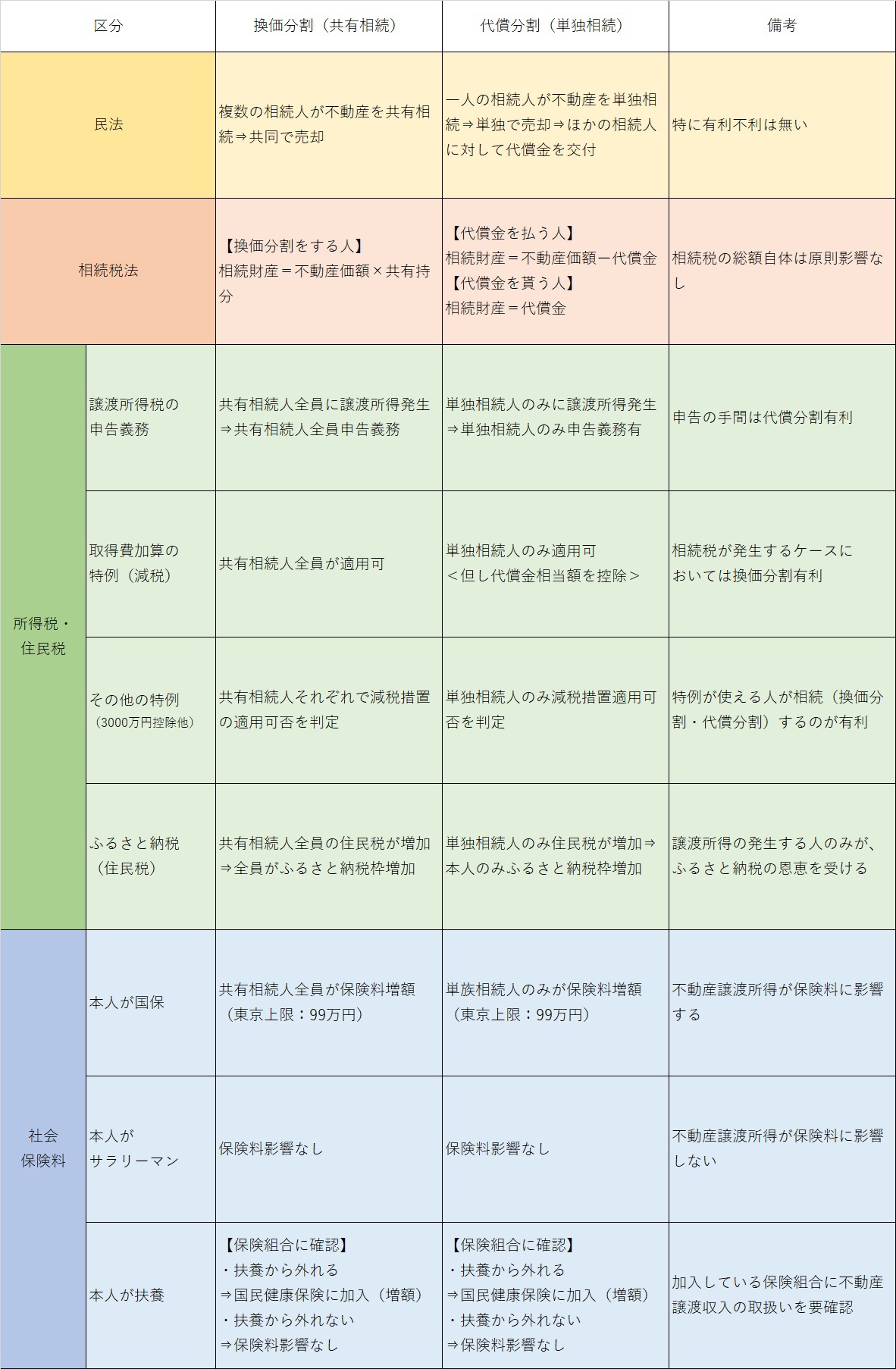

参考のため、下記に「換価分割」・「代償分割」の検討表を記載します。

不動産売却を前提とした「換価分割」・「代償分割」検討表